Nel precedente episodio abbiamo visto come i rendimenti obbligazionari in tutto il mondo stanno perdendo smalto via via negli ultimi anni, a causa della politiche accomodanti delle banche centrali mondiali.

Il fenomeno della contrazione dei rendimenti obbligazionari non è una cosa nuova nella storia dei mercati finanziari, e gli effetti di questo ci vengono ricordati da Ben Carlson, nel suo blog “A Wealth of common sense”

Uno dei rischi maggiori di un mercato azionario sono le cattive notizie o eventi inattesi che possono provocare un crollo delle quotazioni, nel mercato obbligazionario invece i rischi possono essere determinati dal rialzo dei tassi e dall’aumento dell’inflazione.

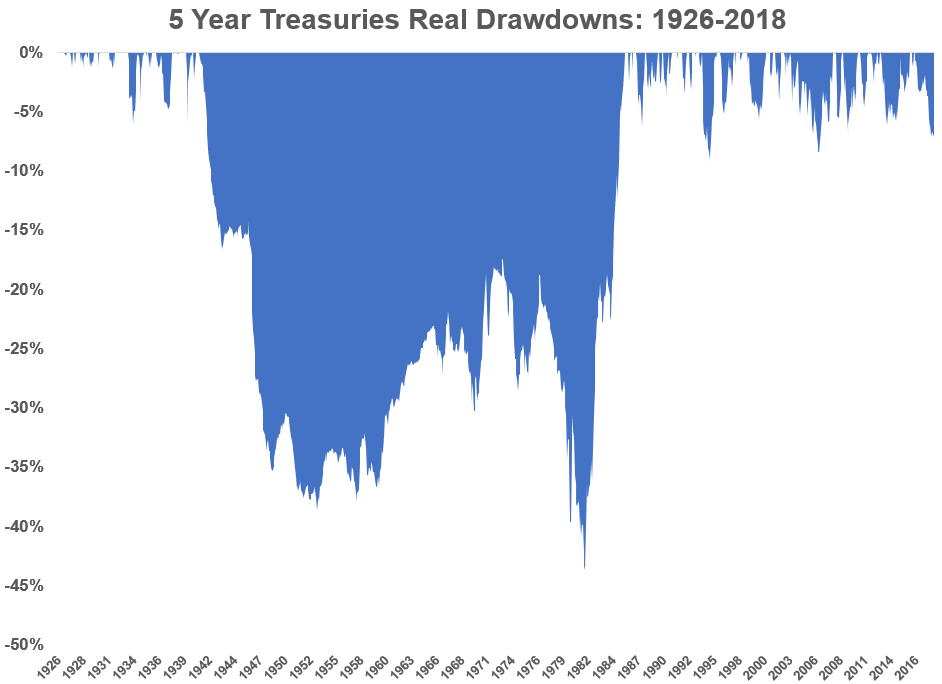

In questa foto viene preso in esame l’andamento dell’obbligazionario americano a 5 anni.

Come possiamo vedere in questa foto la parte in blu sono le depressioni di valore al quale le obbligazioni sono state esposte in vari periodi dal 1926 al 2018.

Ad esempio in questo caso, il calo del mercato obbligazionario a 5 anni è arrivato a misurare nel suo picco minimo anche un – 43%, ma la cosa più importante da osservare oltre al calo massimo è il tempo di recupero. Ci sono voluti 40 anni affinché queste obbligazioni tornassero con un rendimento reale positivo, cioè al netto dall’inflazione.

Ricordo che se ho un investimento con un tasso di interesse del 5% e un tasso di inflazione del 6%, il mio rendimento reale sarà -1%, perché l’inflazione, cioè il caro vita non viene compensato dagli interessi che vengono calcolati su un capitale investito.

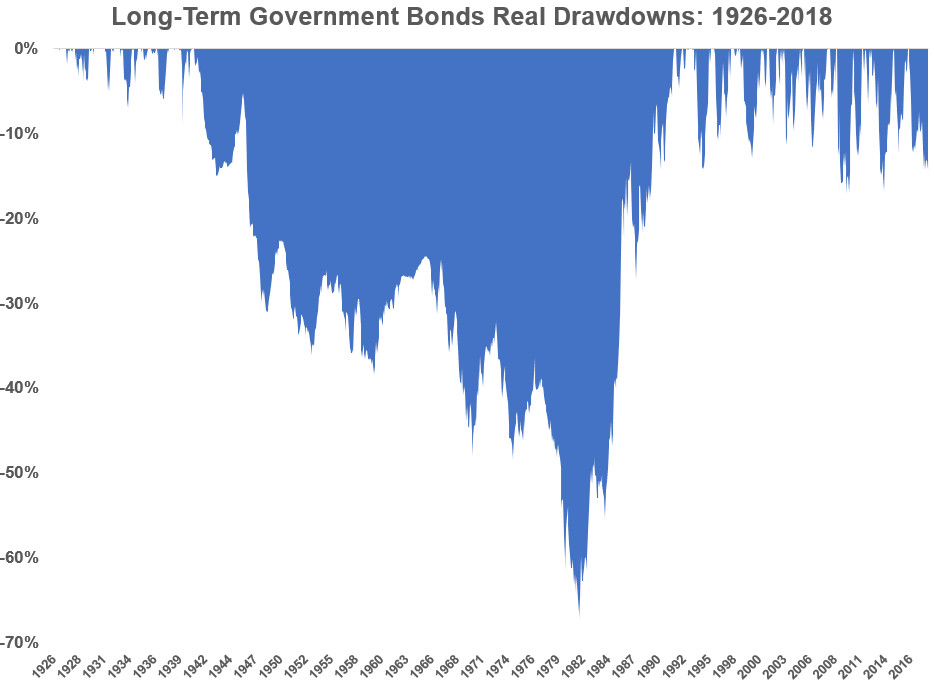

Se guardiamo invece alle obbligazioni americane con scadenze più lunghe, rispetto alle precedenti hanno un rendimento annuale più alto ma sono più volatili, ed infatti hanno registrato dei cali ancora più importanti, circa del 70%, ed un periodo di 51 anni per tornare a pareggio.

Il mercato obbligazionario americano ha registrato un vero mercato orso per circa 5 decenni consecutivi, nonostante in questi periodi i rendimenti nominali siano stati circa il 4,5 %, tassi per i quali oggi la maggior parte degli investitori obbligazionari ucciderebbe.

Rialzo dei tassi e inflazione hanno iniziato la loro ascesa dopo la fine della Grande Depressione, intorno alla fine degli anni 40, poi la vera accelerazione c’è stata negli anni 70, come possiamo vedere da questa foto.

Questo scenario secondo alcuni potrebbe ripetersi.

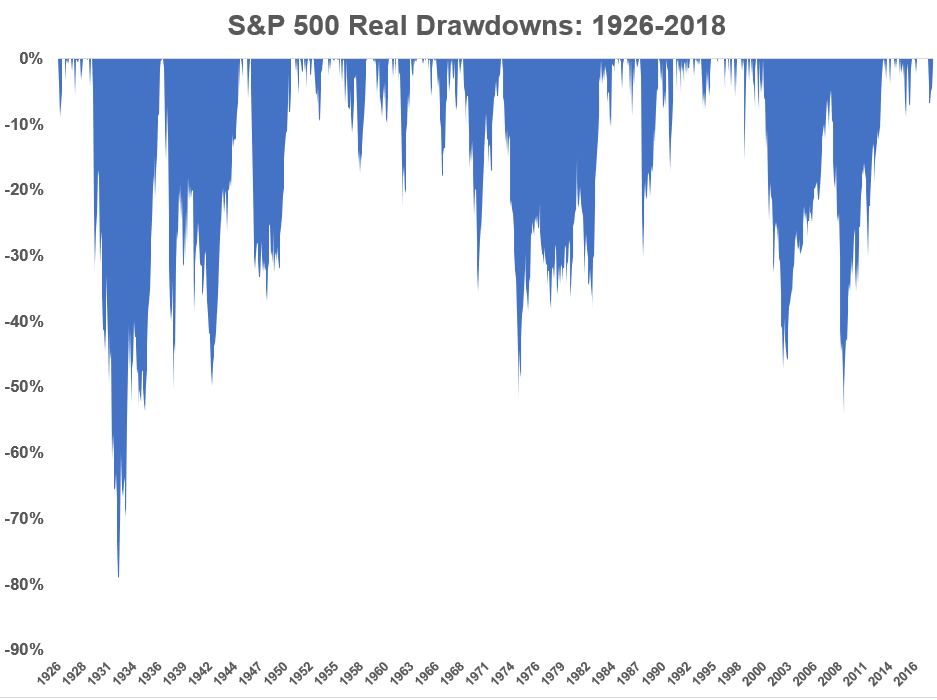

In questa foto invece possiamo vedere ciò che è accaduto nel mercato azionario americano.

Anche qui ci sono stati periodi di forte volatilità, ma il recupero è stato molto più veloce dell’obbligazionario, il periodo più lungo è avvenuto tra il 2000 e il 2013, dove ci sono voluti circa 13 anni per tornare in pareggio. Sorprendentemente la grande depressione, quella iniziata nel 1929 ha richiesto poco più di 7 anni per riprendersi su base reale.

Allora potrebbe sorgere una domanda.

Qual’è il rischio da cui difendersi? Nel Libro Deep Risk, l’autore divide il rischio in due tipologie. Rischio basso, una perdita di capitale reale ma che recupera in tempi brevi, diciamo entro alcuni anni, ed il Rischio Profondo, una perdita permanente e duratura di capitale.

Il rischio basso, quello poco profondo può privarci del sonno, mentre invece un rischio profondo ti priva dal sostentamento economico.

Persino il più brutale degli scontri, nel mercato azionario è stato riassorbito in un tempo congruo che se gestito con la logica degli acquisti nei tempi difficili, può addirittura volgere la situazione a nostro vantaggio.

Il peggior tipo di mercato orso è quello che invece drena costantemente il nostro potere d’acquisto nel tempo, riducendo il nostro tenore di vita.

L’inflazione ovviamente penalizza sia l’investimento azionario che quello obbligazionario, ma nel lungo termine non c’è storia, dal 1926 ad oggi 1$ investito nello S&P sarebbe cresciuto fino a 573$, al netto dell’inflazione, lo stesso dollaro investito in titoli di stato americani a 5 o a 10 anni sarebbe cresciuto rispettivamente fino a 6,86$ e 9,85$.

Naturalmente il lungo termine non serve a nulla se ci facciamo prendere dal panico e vendiamo prima di poter raccogliere i nostri frutti, è per questo che per poter vedere soddisfatte le proprie aspettative, il primo passo è quello di fare uno studio approfondito dei propri flussi di cassa, quindi prendere coscienza delle decisioni che si devono prendere in base al proprio orizzonte temporale. Questo per non farsi trovare in difficoltà nel caso ci fosse uno shock di mercato.

Secondo punto, gestire il proprio asse temporale.

Il capitale gestito per le passività a breve termine dovrebbe essere guidato da un rischio basso, mentre il capitale gestito per le passività a lungo termine dovrebbe essere guidato da un rischio elevato.

Quindi diversificare il rischio è importante per diversificare i propri asset.

E’ per questo che articoli come questo usciti nel sole 24 ore del 30 aprile 2019, descrivono la solita realtà, invece di attenersi alla pianificazione finanziaria, si accettano scommesse, uscendo dai mercati azionari proprio nel momento nel quale la crisi finisce e si inizia a recuperare.

L’azionario nonostante abbia segnato incrementi a doppia cifra da inizio anno, ha continuato a vedere deflussi consistenti da parte dei risparmiatori che si sono posizionati in attesa di tempi migliori non rendendosi conto che i tempi migliori erano già arrivati.

Fonte:

https://awealthofcommonsense.com

Articolo: pagina 4 Sole 24 ore 30 aprile 2019

Leave a Comment cancel

Michele Sportoletti

Consulente Finanziario

POST RECENTI

Copyright © Jstudios 2016. All rights reserved.