THE INTELLIGENT INVESTOR….SI PARTE!

Chi non desidera essere un investitore intelligente?

Possiamo dare questo titolo alla prima puntata che è andata in onda oggi su Umbria Radio.

Quali sono i trucchi del mestiere che Benjamin Graham, autore del libro che ha ispirato questo blog, ha identificato oltre 70 anni fa?

Molte domande interessanti a cui cercherò di dare risposta, ma come abbiamo detto in radio, prima potrebbe essere utile capire il mercato di riferimento e la storia che fino a qui abbiamo vissuto.

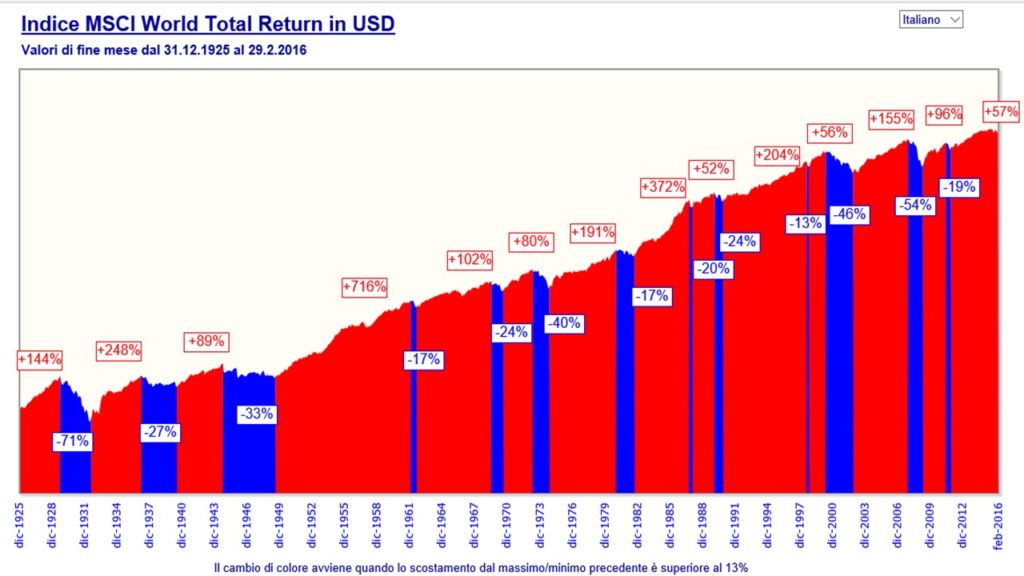

In finanza si utilizzano i grafici, perché per l’occhio rappresentano una mappa utile per capire subito l’andamento di qualcosa senza perdere tempo a studiare i numeri, un po’ come unire i puntini nella settimana enigmistica. Questa serie di puntini che il nostro occhio segue tra le ascisse e le ordinate costituisce la strada che abbiamo già percorso e come potete ben capire, la strada percorsa non è mai uguale a quella che c’è ancora da percorrere.

Un’altra cosa interessante è che ogni punto di svolta sulla mappa rappresenta un fatto, qualcosa che in qualche modo ha inciso nel nostro percorso. Può accadere di andare avanti per la strada tranquilli oppure possiamo trovarci un ostacolo che ci costringe a fare un percorso inaspettato, l’immagine seguente rappresenta la storia economico/finanziaria del mondo, negli ultimi 100 anni.

Per facilitare l’occhio a riconoscere i periodi che hanno segnato il nostro tempo, possiamo notare che il rosso rappresenta il momento nel quale la strada è libera e si va spediti, quindi di crescita, quello blu è invece quello dove gli ostacoli ci costringono a ritardare il nostro cammino.

Ho utilizzato questo termine “ritardare” perché il mondo fortunatamente non si è mai fermato e non si fermerà finché l’uomo abiterà questo pianeta.

Il grafico è tutto un susseguirsi di rosso e blu, una serie di emozioni nel quale gli investitori comprano e vendono a seconda delle loro aspettative.

Benjamin Graham nel 1949 con il suo libro “The Intelligent Investor”, crea uno spartiacque importante tra lo speculatore e l’investitore.

Graham dice che è inutile comprare e vendere il mercato come se si avesse la certezza di dove andrà, perchè questo è impossibile (affermazione forte e per qualcuno anche scomoda direi).

La cosa migliore è comprare qualcosa che ha valore e tenerla per lungo tempo, reinvestendo i frutti che quell’investimento offre.

Tra i primi che Benjamin Graham influenzò con le proprie teorie fu Warren Buffet, uno dei migliori investitori al mondo, ancora vivente, che con la sua Berkshire Hathaway riusci a portare agli aderenti al fondo rendimenti superiori e costanti di oltre il 20% annuo.

Nella foto seguente, ho inserito i primi titoli che Buffet ha inserito nel suo fondo di investimento.

Come possiamo vedere sono aziende di tutto rispetto, di dimensioni molto importanti.

Ma soffermiamoci un attimo sotto la voce “% di portfolio”: se prendiamo in considerazione l’azienda Apple, chi non vorrebbe possedere una sua azione che è leader nel settore della tecnologia?

Buffett decide di fare una cosa diversa rispetto a quello che comunemente accade, diversifica. Nell’azienda Apple investe l’1,12% di tutto il suo capitale.

La diversificazione ci permette di non intaccare in modo rilevante il capitale nel caso dovesse accadere che l’azienda sulla quale abbiamo puntato dovesse avere problemi.

Dalla foto si capisce che Buffett non compra titoli ma compra i consumi.

Abbiamo negli occhi ancora le crisi recenti che hanno segnato la nostra memoria, purtroppo con segni indelebili.

Come tanti, ricordo esattamente dove ero e cosa stavo facendo nel momento in cui appresi la notizia che un aereo di linea aveva colpito le torri gemelle.

Mi ricordo il brivido che mi è corso lungo la schiena nel momento in cui la Lehman Brothers, una delle maggiori istituzioni finanziarie americane, chiuse i battenti tra la sera e la mattina. Per non parlare delle file interminabili agli sportelli delle banche greche per ritirare il proprio denaro contante e delle difficoltà di alcune banche italiane, che non hanno rimborsato le proprie obbligazioni.

Negli ultimi sedici anni ciò che ha salvato il patrimonio delle persone sono state sostanzialmente due cose: una buona diversificazione e la pazienza di aspettare che le tempeste si placassero.

Ad esempio ritornando alla Berkshire Hathaway, fondo di investimento di Warren Buffet, oggi una sua quota vale circa 220.000 $. Nel 1980, come riporta un articolo del sole 24 ore, Stewart Horejsi acquistò le sue prime 40 azioni al prezzo, udite udite, di 265 $, incrementando il suo investimento di 60 azioni dopo due settimane a 295 e dopo un altro mese di altri 200 titoli a 330$.

Oggi possiede circa 4300 azioni della B.A. per un valore di quasi 1 miliardo di $.

Eppure dal primo grafico possiamo vedere che ci sono state crisi tremende dall’80 ad oggi e il patrimonio pur oscillando, ha continuato a salire.

Fonti:

https://www.inostrisoldi.com/site/index.php

http://www.dataroma.com/m/holdings.php?m=BRK

Leave a Comment cancel

Michele Sportoletti

Consulente Finanziario

POST RECENTI

Copyright © Jstudios 2016. All rights reserved.